我覺得今年股神的信有兩個亮點:

1. 大家都誤會了「長揸不放」

Sometimes the comments of shareholders or media imply that we will own certain stocks “forever.” It is true that we own some stocks that I have no intention of selling for as far as the eye can see (and we’re talking 20/20 vision). But we have made no commitment that Berkshire will hold any of its marketable securities forever.

Confusion about this point may have resulted from a too-casual reading of Economic Principle 11 on pages 110 - 111, which has been included in our annual reports since 1983. That principle covers controlled businesses, not marketable securities. This year I’ve added a final sentence to #11 to ensure that our owners understand that we regard any marketable security as available for sale, however unlikely such a sale now seems.

巴菲特說大眾誤會了他,以為巴郡會永遠持有某些股票,但是,雖然他不打算在可見的將來賣某些股票,但巴郡從來沒有承諾過會永遠持有哪一支股票。巴菲特覺得這個誤會是源自於每年年報背後的OWNER-RELATED BUSINESS PRINCIPLES第十一點(股神說"Economic Principle",不完全正確)。

我認為,誤會了他不是因為那堆principles(說真的,有誰讀了那堆字還會記得?),而是因為他常常說的"our favorite holding period is forever"。巴菲特這句說話的重點是"favorite",即「最喜愛」,並不代表一種承諾。這個喜愛,是有條件的。如果看長線,股價會跟著公司的價值走,所以如果公司一直做很好,為股東帶來超額價值,股價也會一直向好,那麼一直持有是最佳選擇(之前一篇成長股的迷思有提過類似觀點)。如果股價大幅超越公司價值,正確的做法當然是賣出去換其他更有價值的股票,或是套現。「大幅超越」這點很重要,因為巴郡賣出股票的話,賺的部份要支付資產增值稅35%(幾十年前這個數字更高),這個還沒有計入要交的州稅。所以對巴郡來說,賣出一支的股票門檻很高,歷史上的機會不多,以致巴菲特很少賣出成本低的股票,令大家誤會了他,以為那是一種承諾。

2. 對大部份人來說,投資指數基金比對沖基金好

這個當然是老生常談了,不過巴菲特今年在二十八頁的信裡竟然用了五頁去說明指數基金的好處,說大部份投資者"[b]oth large and small investors"都應該只買指數基金,有點不尋常。巴菲特認為,Vanguard的Jack Bogle幾十年來給投資人帶來了巨大財富,因為Bogle早在1975年一直勸人買指數基金,信他的人都省去了對沖基金的高昂費用。

巴菲特先用自己九年前跟Protégé Partners的打賭,給大家看到他投的S&P 500 Index fund大幅超越對沖基金,証明指數基金的成績,再用了一個非常易懂的方法去解釋為甚麼對大部份人來說指數基金比對沖基金好。 巴菲特還說,怹這生人在多年前就已經認為世上只有十多個professionals可以在長時間內打敗S&P 500。

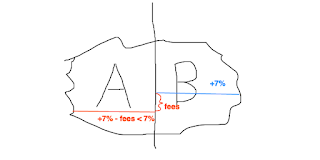

巴菲特的說法是,將股票市場上的錢分為兩組,A是對沖基金,做主動的投資(他其實是指包括散戶和其他非指數基金持有人,不過沒有特別注明),B是被動基金,如S&P 500 index fund。整體來看,兩組一起會賺到一個平均回報(e.g. 7%):

而"by definition",B的回報是這個平均值。

那麼,A的回報一定也是這個平均值。

可是,由於A的投資者要交給對沖基金經理高昂的費用(很多是2%管理費加20%的performance費),還有交易、稅金等雜費,所以實際上回報會比B差。

我對這兩個亮點的感覺是, why now?

大家誤會他長揸股票的想法,已經多年了,為甚麼今年特別去澄清,why now?

巴菲特在今年信中用大量篇幅說明指數基金的好處,也一反常態。他跟Protégé Partners的打賭是十年,即到2018年才到期結算,為甚麼在今年巴菲特就已經擺出勝利者的姿態?等下年到結果出來時才用這個打賭做例子,再去說明指數基金的好處,不是更十拿九穩,更有說服力嗎?

讓我大膽做一個假設,我覺得巴菲特等不及了。他在一方面,怕別人誤會了他,做出錯誤的投資決定,另一方面,他想給大家最重要的投資建議:「買指數基金」。問題是,why now? 我認為,以巴菲特的高齡,他開始擔心了,某些原因,他今年擔心的程度增加了,不想等下一年了。我希望我是錯的,不過今年,我打算去巴郡的股東大會,將會是我這生人的第一次。

第一點我也是立刻留意到,事實上從公開的交易數據早已經可以看到巴菲特一向是有買有賣的,永遠持有只是一些有心人用作宣傳的口號或過份一知半解的人誤會了。

回覆刪除近幾年的信都有談及指數基金的優點,不過今年的篇幅長很多。

希望老人家身體健康吧,亦希望早月兄能有一個愉快的朝聖經歷

多謝!

刪除信中沒有談及航空業令人有點失望

係啦,買入了這麼多也完全不提及,確實是有欠交代。好大機會有人係股東大會度提問。

刪除比你說得心動想去朝聖一次

回覆刪除噢, 任何小股東也可以去巴郡的股東大會? 比起Buffet,我對Munger更有興趣.

回覆刪除brokerage firm應該會寄給你一封信,問你幾個人,最多三個,之後berkshire hathaway會寄給你那些入場passes

刪除我上年拿了passes但最終也沒有去