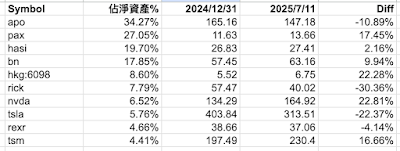

I. 組合回報

跟2024年第一季比:

組合回報: 2.4% (用simple Dietz method計,因為懶得用modified Dietz method)

SPY回報: 4.4%

槓杆:2.67x (股票市值 / Net Asset Value,數字未必充份反應組合中沽的put/call options)

II. 2024年第二季市場回顧

美國大選

拜登年老,在辯論上表現差勁,相反川普表現得更合資格,頭腦更清晰。暫時大部份人認為川普會贏得大選。不過,我覺得這是短視的。大部份人投哪一個做總統其實已經心裡有數,而且很多時是選黨而不是選人,所以辯論會改變不了太多。共和黨比較守舊,得不到大部份人的民心,而民主黨基本上就是大家喜歡甚麼它就承諾甚麼,後果如何不去理會,所以更容易獲得選票,我認為民主黨這一次大選應該仍然會獲勝,至於是不是拜登就比較難說。

P.S. 在七月時拜登宣佈不會競選第二任, 提名卡玛拉·哈里斯。我判斷沒變,仍然認為民主黨會贏總統大選。

聯儲按兵不動

Core PCE 四月按年升2.8%,而 Core PCE 五月只升 2.6%,為聯儲9月減息帶來希望。當然,未到9月時Powell會先說還未減息時候,要看多些data,這個謹慎舉動是正確的畢境美國的經濟在高息下也沒甚麼大問題,這是出乎我意料之外,也令我對Jay Powell暗暗佩服。。

我個人認為今年加一次息25個點是大概率,兩次機會很微。

俄烏戰爭

普京被打到說要用核武,希望不要發展到不可收拾的地步。核戰是我現時看到對股市最大的威脅。

Roaring Kitty跟Gamestop卷土重來

Roaring Kitty在Twitter上發了一些曖昧圖,表示仍然持有Gamestop大倉位(二),加上之前Gamestop成功發行了股票融資,讓Gamestop股價升了不少,不過沒甚麼後續,對一些有弱關連的meme stocks也幫不了多少。

中國經濟、中概

Temu在西方的掘起引起EU將它加到Digital Services Act,即要對產品更加負責,而US custom也對Temu和Shein的一些避入口稅的戲法更加重視。此兩個舉動應該會暫援中國電商在西方國家的發展。

LLM

用在Google search上的LLM結果仍然容易被人找到荒謬的錯誤,看來還有一段路要走。不過在創作方面,百花齊放,繼續增加寫作、計劃、編程、學習的效率。有些公司開始引用LLM的chatbot來減customer services的開支,頗見成效。

美股

高處不升寒,一些成長股在季報後回了不少,例如Salesforce一天回20%,不過AI熱門股如Nvidia和Reddit (source) 仍然受熱捧,有點似AI股揸乾了其他股的跡象,即是市場不夠「水」。但是,暫時來看都只是些小修正,不是轉熊市。

之前巴菲特賣Apple增加現金,被視為對大市不太樂觀的跡象,但他另一方面大買Chubb,如果是準備全面收購的話就會解釋到賣股套現的舉動和對大市的判斷無關。

JP Morgan的Jamie Dimon認為通脹、戰爭和聯儲息口政策是美國經濟的不確定因素,我認為Jay Powell對通脹和息口控制得不錯,所以還是以巴和俄烏戰爭是最大變數。

以巴沖突

伊朗對以色列用大量無人機會導彈襲擊以報之前大馬士大使館被襲之仇,幸而沒有多少人員傷亡。隨後,伊朗總統的直升機撞機而死,為以巴衝突加了一點色彩,不過大致上局勢沒有擴大,算是不幸中的大幸。

III. 2024年第二季投資回顧概述和未來展望

在減息前,房產REITs雖有個別反彈得不錯,但總體和上一季的表現差不多。組合重倉的長和長實也表現麻麻,拉低組合回報。

今季趁有個別低股息但高增長的REITs股價表現差,所以趁機入少少貨,例如PLD, CCI, SBAC,還有加倉的REXR。有部份買入是在季中時REITs憧憬減息而上升,本來以為有些股票會被call掉,所以超前先買貨,但後來季尾股價回落致使組合槓桿加了不少。希望下一季正式加息表現會好一點。

PAX和DLO股價下降,但公司本身的增長還是不錯,硬着頭皮加倉。

科技股方面,終於受不住手買入Nvidia (NVDA),希望遲到比沒到好,但只是小倉而已,有機會再買多些。

IV. 2024年第二季的個股持倉短評

加減符號代表今個季度加了或是減了倉。

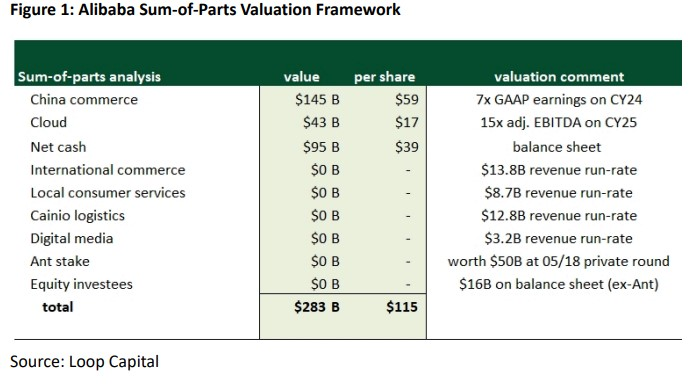

9988/BABA (Alibaba)

強勁護城河,而護城河因為不斷投資其他公司而加強。隨著中國online shopping的繼續增長,可以長期持有,股票屬於一般風險,高回報。(最新估值)

中國政府對阿里積極地監管,影響了業務的發展。簡單來說,阿里涉足太廣,被迫拆骨和拆牆。即使如此,靠電商、實體零售、本地服務、阿里雲、AI等科研(如晶片),阿里仍然是一間好公司。

今季阿里在戰略部署上做了很大轉變,一開始是來個1+6+N,要把雲、盒馬、菜鳥、本地生活服務等分拆上市。本來我對這個決定非常失望,一來現在是賤價不宜賣貨,二來這些業務雖然有前景,但短期內還要有阿里的資金扶持。幸好之後管理層也知道市場給不了甚麼好價錢,所以撤回一部份分拆上市決定(news)。

在電子商貿方面,拼多多的瘋狂增長連馬雲也認它是個很強大的對手,也有一些文章開始說阿里有一些根本問題,例如收購常常失利,大行也要拚多多不要阿里。確實,阿里近幾年太安逸,淘寶市場份額減少,海外發展也不好好努力,給拚多多輕易追上,但我認為阿里的技術還是比對手高幾條街,執行能力不足,可以慢慢改善。

在capital allocation方面,出力回購(每年3-4%)和派股息(今年$1)可以減低股東持股風險,不錯。

以股價$80計,P/E低於10,每年增長10%以上,非常便宜。總市值$200 billion左右,比PDD低,是Amazon的七分之一,實在超值。

Loop Capital做了以下保守估值:

最後2023年第四季再加倉,平均成本價拉到$120。

6098(碧桂園服務)

因為覺得公司是輕資產,身為國內龍頭住宅物業管理公司,憑着母公司碧桂園供給物業來管理,躺着賺錢的公司。雖然母公司碧桂園有難,最多是沒有新的物業給碧服,碧服靠存量也夠每年每股$1.6(2022上半年碧服排第一),股價低賤,在2023年七月時還有一點回購。

2023/08/15 穆迪將碧桂園服務未來兩年收入增長預期下調至6%,覺得既然穆迪仍然認為公司有增長,那P/E低於5的股票實在是只有傻子才賣。

重倉悲情股6098碧桂園服務的新聞在這2023年第四季也不少,先是楊惠妍誓要救碧桂園,以個人資產幫公司,高管自願減薪,之後碧服因關聯公司欠錢而減值發盈警,但不影響現金流,再中金認為公司維持派息。短期內碧服因母公司的關係困難會不少,增長沒甚麼希望,但應該一兩年後就可以穩定下來,到時股價番兩三倍很容易。季初有一則前總裁李長江的訪問表示相信碧服利空出盡,還會出書分享一下碧服的故事給同事,所以我估計碧服可以起死回生。

823(領展)

分析在領展$52以下都值得買 。

港人北上消費的新聞加上高息環境下,今季股價陰跌,在$33-$38價位加倉超過一倍到平均成本$37.32。

Price | $36.75 |

Div | $2.48 (6.74%) |

Expected annual growth | 6% |

Buy below price | $45.9 (based on requiring 5.5% dividend yield, 0.5% for currency risk) |

1(長和、長江和記實業) (+)

李嘉誠一向是我偶像,穩打穩扎,夠膽說自己賺的錢都光明正大,老婆過世後沒有再娶(巴菲特也做不到),而且對股東不錯(最後一次股東大會)。長和是李嘉誠地產以外的資產,絕大部份收入來源在中國以外,而且都是些穩定的行業如港口、能源、公用基建、電訊、零售(屈臣氐)等等,所以現在的賤價我認為是受港股大市影響。也有一部份是因為美金強,集團在歐洲的資產被減值了。

以$40的股價計:

Book value | HK $140 | P/B | 0.29x |

EPS | (E) HK $5.85 | P/E | 6.83x |

Historical return on average equity | ~7% |

|

|

10-year book value CAGR | 4.3% |

|

|

2023 expected dividend | HK $2.63 | Div yield | 6.5% |

net debt / net total capital | 17% |

|

|

2024年第二季用港股股息在$37.25繼續買,溝到平均價$41.25。

1113(長實、長江實業)

李嘉誠一向是我偶像,穩打穩扎,夠膽說自己賺的錢都光明正大,老婆過世後沒有再娶(巴菲特也做不到),而且對股東不錯(最後一次股東大會)。長江集團不能說業績很好,但每年一直都盈利,有股息有回購,又一直保持低負債,

平均成本$41。

Price | $32.45 |

EPS | $4.8; P/E = 6.76 |

Div | $2.01 (6.19% yield) |

Book value per share | $112; P/B = 0.29x |

DLO (+)

dLocal在payments複雜的南美州繼續大展拳腳。買入DLO和paypal的思維一樣,抗通脹,也乘着全球大家越來越倚賴電子付款的勢頭。

2024第一季財報受大客戶壓價影響,收益被壓了一下,這一年增長乏力,但應該在年尾或下年重回高增長。EBITDA $220 million,沒有debt,EV/EBITDA 12x左右,增長重回20%以上的話這個是非常低價。今季$15溝到$9,平均成本拉到$16。

UPST

用人工智能幫中、小銀行做loan underwriting,標榜可以給銀行放貸給更多客戶,而風險不會增加。成功與否要用時間去証明,但現在確實是找到越來越多的合作銀行。

平均成本大概$45.22。

VIRT

Virtu financial, 一間market maker,即是股票市場很多人說的"庄家"。主要(80% revenue)是靠day trade賺bid/ask的spread,另一部份(20% revenue)是execution service。詳細分析

護城河很小,只有靠一些政府regulations製造出來的oligopoly market (VIRT是NYSE三間准許的market maker之一,其餘兩間是Citadel和GTS)。做day trade風險大,可能因為一兩個失誤爆倉,所以買VIRT就要對團隊有信心,很難靠財報看成敗。Virtu的track record算是不錯的,在2014年的ipo時說五年1278 days中只有一天輸錢,輸了七位數。當年公司每日賺錢平均一百萬左右,現在是七百萬到一千萬左右。當年沒有execution service這部份,現在有了可以減輕公司的風險,這部份每日賺一兩百萬。

VIRT是輕資產公司,return on capital輕鬆30%,有股息(長期quarterly $0.24)有回購有減債。

持貨平均成本$18.03。

RICK (+)

RCI Hospitality Holdings (RICK)是一間主要業務是經營脫衣舞館的公司,作為這些產業的經營者有一定的護城河。因為行業不集中,靠吃掉同行每年輕鬆10-20%增長。公司現金流充足。公司近來對新的收購太保守,沒甚麼動作刺激增長,但我認為收購多些nightclubs是遲早的事,可以在低價時繼續買入耐心等候。

季報業績沒甚麼增長,繼續捱價,今季$50再加倉,持貨平均成本$62。

BAM

Brookfield Asset Management是知名的alternative management公司,專幫客戶投資大型商業房地產和基建,口碑在業界數一數二大,還有Howard Marks的Oaktree。2023年EPS $1.46. P/E = 21.41,每年增長~15%,價格不算太貴。

平均成本$31.26。

BN

Brookfield Corporation (BN)是Brookfield Asset Management(BAM)的母公司,除持有BAM外,還持有大量房地產和基建,跟客戶利益比其他同行更一致。現價嚴重低估40%或以上。

平均成本$29.15。

ABR Preferred Stocks

Arbor Realty Trust是一間主要投資公寓樓和single-family rental房貸、底層房貸(即是第二債主)、優先股的mortgage reit。受Arbor Realty Trust: The Power Of Information Asymmetry啓發而買。雖然投資的產品比較高險,但換來的高回報讓公司在過去三年都增加了book value,增加派息,在mortgage REITs中比較罕見,加上它自身70%以上的債沒有mark-to-market或麻煩的covenants,買它的優先股就更穩了。

ABR-F年利息$1.56 (6.24% at par),2026年10月開始變成5.442% + the 3-month SOFR rate,即在聯儲減息前升到10.5% (at par)不成問題,公司有機會要call。所以在折讓下買入,到時公司把優先股以par價($25)call回,投資者可以賺息賺價。

平均成本價$18.13,dividend yield 8.46%。預計2026年10月dividend yield 14%。

MPW

Medical Properties Trust是一間醫院和診所triple-net lease REIT,主要對醫院提供sales and leaseback服務。醫院在地方上有一定護城河,但先幾年covid-19擾亂了病人一般診症和手術,程序上多了成本,加上醫生護士護理薪金增加,經營者經營困難,而它們高槓杆對財務也有一定壓力。因此,MPW幾個大租客有現金流問題,需要MPW在租金上妥協,包括減少租金和延長交租時間。另一方面MPW本身也是高槓杆,在高息環境下對財務也有一定壓力。

買入MPW是看中它的低估值。帳面上每股NAV是$14.87(source)。這是MPW成本價,so far MPW賣出資產時都不用減值,所以這個NAV可信度高,但如果不信,把資產減值20%後,每股NAV仍有$8.50。債務方面,到2025才有大債務要refinance,到時利息相信已經降低,對MPW的AFFO影響大大減少。

再說AFFO,2024看來因租客Steward的破產會降到$1以下(上一季我估$1.4),每年股息$0.60,但管理層成功融資了幾筆錢把2024-2025的價務都rollover, 要出事也要等2026,所以債務風險降低了很多。

在季尾時,Optum於棄買入Steward的醫生網絡,沒有融資希望, Steward只能破產,到時再看看MPW怎樣談判避免損失。

平均持貨成本$5.07。

HTWS

London上市的南非電訊塔公司,抄high yield landlord Jussi的功課(source)。不是REIT (REIT的例子有AMT和CCI),因為投資一座南非電訊塔有第一個租客已經有10% yield,第二個租客就有20%(一座塔最多放3-4間公司的通訊設備),回報非常肥美。加上每年加租3-5%,公司輕易有雙位數return on equity,所以高增長。公司debt/ebitda = 4.1x,比美國的同類公司低。可以說,這是一間近乎10分的hidden gem,就是差沒有股息派而已。

平均成本72.68 pounds。

LAMR

廣告牌REIT,很少擁有真正的房地產,大多是租地來放廣告牌收租。每年增長7%左右,每年股息$5。5%股息率時估值吸引。可以參考文章Lamar Advertising: Secular Growth At A Cyclical Multiple

平均成本價$92。

HR

診所REIT。歷史上增長比較難看,但未來和HCA合拼後增長有望每年5%以上,每年股息$1.24,所以P/FFO ~ 10和股息7%時非常吸引。可以參考文章TRADE ALERT - Retirement Portfolio July 2023 (New HR Investment Thesis) 不過如果看FAD的話,股息有些危險, 要看公司能不能賣些資產把債務降低。2024年2月新文章 TRADE ALERT - Retirement Portfolio February 2024也值得一看。

平均成本價$15.4。用FAD去計價更接近現金收入, 會準確一點,所以買入價$15.5。

Price | $13.65 |

Div | $1.24 (9.08%) |

AFFO | Approach with FAD ~ 1.55*0.7 = $1.08 (P/AFFO = 12.63) |

Expected annual growth | 3% |

Buy below price | $15.5 |

AHH (+)

一間mixed-use community REIT,專門建造和管理以公寓、辦公室和零售商場組成的小區,大多是甲級物業。每年增長5%左右,一年股息$0.82。因持有辦公室和高債務被市場遺棄。我認為它在6-7%股息時估值開始吸引。可以參考文章5% Yield And 30% Upside From Armada Hoffler, Roundtables With 10+ REIT Management Teams - REITweek Conference (1/2), Armada Hoffler: Embedded Growth At Far Too Cheap Of A Price, Armada Hoffler’s Town Center Developments Are Repeatable Value Creation

$12.5被put,平均成本價到$11.03。

Price | $10.28 |

Div | $0.82 (7.97%) |

AFFO | $1.25 (P/AFFO = 8.22x) |

Expected annual growth | 5% |

Buy below price | $13.66 (based on requiring 6% dividend yield) |

MAIN

為中小企業提供融資的BDC。它特別的地方是不只提供債,也會入股中小企業,所以公司增長比同業可觀,加上公司是internally managed,又為他人提供資產管理服務賺錢,業績算是BDC行業的一哥。每年增長最少5%,一年股息$2.88,又間中派特別息,我認為6%股息以上估值已相當不錯。 可以參考文章Main Street Capital: Who Else Likes Monthly Mailbox Money?

平均持貨成本$41.36。

Price | $43.87 |

Div | $2.88 (6.56%) |

AFFO | $4.28 (P/AFFO = 10.25x) |

Expected annual growth | 5% |

Buy below price | $48 (based on requiring 6% dividend yield) |

HASI

新能源REIT,2024年開始轉做c-corp,公司說派息政策不變,只是會可以讓公司投資更多不同類型關於能源的項目,REIT不方便做。每年增長5%以上,一年股息$1.58,今季無端端因一些不利新能源項目的消息傳出(主要是說高息時新能源項目不賺錢)而股價跌。我看到insiders一直趁低吸納,所以公司基本面應該沒問題。股息6%以上時估值相當吸引。

2023年第四季大量撈底,平均成本價由$21拉到$16.72。季末時價格在$27以上。這次成功撈底要多謝Seeking Alpha上的REIT名人Brad Thomas Hannon Armstrong: 2-Bagger At Bat一文給了我底氣,還有insiders自己也買了不少。

PAX (+)

南美洲的小blackstone,抄high yield landlord Jussi的功課(source, source)。重點在private equity的alternative asset manager,有Blackstone撐腰,未來幾年每年的增長10-15%以上。。

今季$12.8手動加倉,$12.5被put再加,平均成本$13.82。

Price | $14 |

Div | $0.6 (4.28%) |

DE | $1.26 (P/DE = 11.11x) |

Adjusted DE | 70% of DE, which is $1.26 * 0.7 = $0.88. P/ADE = $15.9 |

Expected annual growth | 10-15% |

Buy below price | $0.88 * 20 = $17.6 (based on P/ADE = 20) |

GTY

Getty Realty Corp加油站和汽車服務和零售相關的triple-net lease REIT。68%以上是加油站和連在一起的便利店,17%是洗車公司、其餘是修理氣車公司、零件零售等等。美國的加油站和連在一起的便利店對經濟蕭條有很強的抗性,而且不怕e-commerce,歷年來都是很好的生意。近年來GTY價格較其他triple-net lease便宜除了是因為聯儲讓債息高企,也因為電動車讓市場對加油站不看好。Getty's Supreme Locations Warrant A Higher Multiple對我有很大的啟法,我認同作者GTY有很好的資價值,主要有以下幾點:

先前提過的經濟蕭條和e-commerce抗性,加上租金EBITDA coverage 2.7x,和高於其他triple-net lease的每年1.7%租金增幅,在triple-net lease REIT上是很強的組合。

物業位置都是車流多,在人口密度較高的地方。加上物業多是獨立在角位,即有兩面街道的能見度,物業的地理位置非常好,不做加油站也可以做別的。

租值因長約不容易增加,但加油站的市場租值通常比通脹上升多一點,在續約時就可以大幅的增加租金。

公司在未來一兩年會投資超過市值五分一的物業,估計會有相當可觀的收入增加。

GTY的債不高。5x net debt / EBITDA, 4x fixed charge coverage,37% 負債資產比。

持貨平均成本$27.75。

Price | $26.55 |

Div | $1.8 (6.77%) |

AFFO | $2.3 (P/AFFO = 11.54x) |

Expected annual growth | 5% |

Buy below price | $30 (based on requiring 6% dividend yield) |

EPRT

Essential Properties Realty Trust是一間和Store Capital差不多的公司,獨立商戶的triple-net lease REIT,著重租戶的財務和盈利,有絕大部份商戶的財務資料來減低風險。Annual escalator只有1.5%,比Store Capital的2%差一點,但因為公司的規模較少,靠收購來增長比較容易,所以FFO per share的增長比較好。

股息2023年$1.14,FFO $1.75,差不多一年前賣飛了,2023年第四季有幸$22.5買了一點。

EPR (+)

EPR Properties主打experiential如戲院、大型遊樂場、私人學校的triple-net lease REIT。股價低迷主要因為有1/3收入靠戲院,而美國的戲院一直不被看好。不過EPR擁有的都質素較高的戲院,而美國人在covid後已經開始回戲院去娛樂,EPR的租金一直在收, 穩定不已。接近8%股息加上高息環境下仍然可以每年3%以上增長,有不錯的穩定回報。更多原因在TRADE ALERT - Core Portfolio March 2024

今季$41.74再加少許倉,平均成本$41.85。

Price | $41.95 |

Div | $3.31 (7.89%) |

AFFO | FFO = $4.86, AFFO assumes 90% of it, so $4.37. (P/AFFO = 9.6) |

Expected annual growth | 4% |

Buy below price | $3.31 / 0.07 = $47.28 (based on requiring 7% dividend yield) |

VICI

VICI Properties是賭場triple-net lease REIT,主要是Las Vegas的Caesar和MGM賭場,還有少量其他賭場和開始進入其他娛樂領域如保齡球場。之前每年增長7%以上,預計未來進行不了大量收購,增長會降到5%左右。它的好處是賭場租金收入非常穩,一直100%,且租期長,rent coverage高,rent yield高,更高的利潤率(主要是項目較大,經營的支出以%來計就較低),年增長跟通脹上升。

成本$30。如果6%以上會夠吸引可以再買入。

WSR (+)

Whitestone擁有Arizona和Texas的多個購物商場。美國的購物商場差不多已經十年沒有得到多少資金投資,所以供應少。在人口不斷流入的Arizona和Texas,住屋供應增加,人口增加,但投資人未敢投入開發當地的購物商場,所以現有商場得到大量的人口紅利,每年輕鬆加租4-5%。加上有些legal費用和閒置資金會得到解放,未來一兩年FFO會有10%以上增長。另外,Insiders擁有公司7%股份,努力為股東增加利益。更多可以看2023/12/21 Whitestone REIT: Positioned To Benefit From Bidenomics, 2021/07/30 Prime Sunbelt Real Estate At 50 Cents On The Dollar - 5% Yield And 60% Upside Potential

今季$11.5到$13.26都有加倉,平均成本$12.04。今季出現買家想私有化WSR,所以在價錢還是低的時候再補一補倉。Whitestone REIT Has A Cash Suitor, Whitestone REIT Gets Buyout Proposal From MCB Real Estate

Price | $12 |

Div | $0.495 (4.12%) |

AFFO | $0.8 (P/AFFO = 15x) |

Expected annual growth | 7% (sustained high growth rate for a while) |

Buy below price | $12.37 (based on requiring 4% dividend yield) |

BNL

Broadstone Net Lease是一間重工業地產的多元化triple-net lease REIT,也有相當部份餐飲、零售,和少量office和healthcare。管理層十年來在行業和資金方面都選了對的方向,例如大量增加近幾年成長較高的工業地產,而在2023年自控地減少投資,避免了資產因高息減值的風險。因為致加於減債,增長在這一兩年比較難看,但相信未來可以每年增長4-5%左右。更多可以看An Unwarranted Discount Gives Broadstone An Accidental High Yield

平均價$15.28.

Price | $14.6 |

Div | $1.14 (7.78%) |

AFFO | $1.4 (P/AFFO = 10.46x) |

Expected annual growth | 4% |

Buy below price | $16.28 |

IRS

IRSA Inversiones y Representaciones Sociedad Anónima是阿根廷REIT,擁有優質的購物商場和辦公樓,還有少量酒店。地產主要在Buenos Aires。近幾年大力減債到2024年的1.1x net debt to rental EBITDA。淨資產大概$2.8 billion USD,所以$1 billion的市值有大量折讓。公司本身也會回購股票。

平均價$7.68.

WPC (+)

W. P. Carey是多年歷史的triple-net lease REIT. 2023年第四季完成一堆office資產的剝離,AFFO降大約12%,債務和之前差不多,換來的是增長較穩的portfolio,大大減少了lease renewals risk。

今季$60被put,持貨平均成本$56.88.

Price | $55.16 |

Div | $3.44 (6.23%) |

AFFO | $4.7 (P/AFFO = 11.73) |

Expected annual growth | 5% |

Buy below price | $57.33 |

REXR (+)

Rexford Industrial Realty是一家南加州的industrial REIT,主要是跟物流有關的貨倉。南加州洛杉機有全美國最大的港口,而REXR專注在供應少的位置,租金每年雙位數上升。未來三年的NOI仍然會每年增加10%以上,FFO每年15%左右。net debt-to-EBITDA只有3.6x也非常穩。Rexford Industrial: Buying The Best On Weakness有更多資訊。我預計它可以在未來一段長時間每年FFO增加8%。

今季$50被put,$43.45再手動買一點,持貨成本$47.84。

Price | $53.18 |

Div | $1.67 (3.14%) |

AFFO | Approximate with 75% of FFO = $2.28*0.75 = $1.71 (P/AFFO = 31) |

Expected annual growth | 8% |

Buy below price | $55.66 |

D (+)

成本價$49.94買入,主要是看中Dominion Energy在Northern Virginia供電,那裡有大量data center中心(對,又是AI) Dominion Energy: Powering The Data Center Capital Of The World 5.5% dividend, 5-6%年增長,不錯。在第三季賺了一點清倉減槓桿,不多說了。

PLD (+)

Prologis全球最大的倉儲物流REIT,估計全球2.8%的GDP都經過它。最大的資產在南加州,在中西部,墨西哥、英國也有踏足。債低(20% loan-to-value),高租金mark-to-market potential (40%),之後估計6-8%每年NOI增長。FFO每年10%增長,股息payout ratio不高。Amazon Royalty Checks and Prologis Has Crashed: Buy, Hold, Or Sell

今季$105.15入小倉。

Price | $105.15 |

Div | $3.84 (3.65%) |

AFFO | FFO = $5.42, AFFO assumes 90% of it, so $4.878. (P/AFFO = 21.56) |

Expected annual growth | 8% (20% payout ratio invest at 10% return, then ~4% NOI growth results in 6% AFFO growth) |

Buy below price | $3.84 / 0.03 = $128 (based on requiring 3% dividend yield) |

NVDA (+)

憑CUDA和晶片設計成為了AI公司不可或缺的晶片供應商,有屈機的護城河。風險是它的客戶都在花大量R&D找替代品。現在買是遲了一點,但估計未來增長仍然高Nvidia shows no signs of AI slowdown after over 400% increase in data center business, 在$115以下買入可以跑贏大市。

成本$105 (一拆十後)

SBAC (+)

SBA Communications Corporation是電訊塔REIT,短期受債務rollover和客戶合拚影響增長受壓。然而,公司股息payout ratio只有30%左右,大量現金流減債和買入資產,過往每年FFO 10%以上增長,估計未來9%也不難。TRADE ALERT - Core Portfolio May 2024, SBA Communications Q4: A Dividend Growth Machine For Your Income Portfolio

今季$196.18建小倉。

Price | $196.18 |

Div | $3.92 (2%) |

AFFO | $13.15 (P/AFFO = 14.92x) |

Expected annual growth | 9% (sustained high growth rate for a while) |

Buy below price | $196 (based on requiring at least 2% dividend yield) |

CCI (+)

電訊塔REIT,因t-mobile和Spring的合拚引致短期到2025年增長比較差,加上債息高企,令增長變負。預計2025年後會回復增長到7-8%。每年股息$6.26。6%以上股息估值相當吸引。可以參考文章TRADE ALERT - Retirement Portfolio July 2023 (CCI Investment Update)

今季被$97.5 put了而建倉。