I. 組合回報

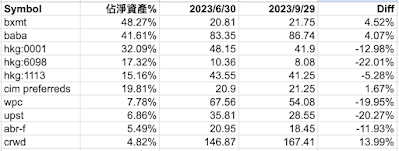

跟2023年第二季比:

組合回報: -2.72% (用simple Dietz method計,因為懶得用modified Dietz method)

SPY回報: -3.21%

槓杆:2.53x (股票市值 / Net Asset Value,數字未必充份反應組合中沽的put/call options)

II. 2023年第三季市場回顧

美國通脹, 聯儲加息

這一篇總結遲到兩個月,所以沒甚麼好寫了,反正這一季股票的大事就是聯儲加息。其實只加了一次,但聯儲發出的訊號是higher for longer,所以大多股票顫抖,尤其是負債較高的REITs和公用股。俄烏戰爭和通脹持續對能源有一定支持,即使它們大多負債累累。

III. 2023年第三季投資回顧概述和未來展望

今季開始開始佈署停止加息時會受惠的股票,而同時也不想冒太大風險,所以首選是我最熟悉的REITs。WPC因較同類便宜,所以先入選,可惜在季尾時因以分拆公司的手法去拋售賤價的辦公室,股價插水,悶股也要浮虧10%。

相似理由買入多年歷史的NNN。租客行業非常分散且都具有高抗e-commerce抗經濟衰退的triple-net lease REIT。偏好便利店、服務業、快餐,和一些零售店。近幾一年因債務的息口增加,股息增長只有3%左右,相信在Fed rate不再增加後增長去回以往的~4-5%。再加6% dividend yield,估值還可以,重點是安全。

之後比較重倉的是MPW,風險較高,在第四季更要以$6再接多一倍貨(puts assignment),下面有詳述風險和它的低估值。冒這個風險主要是資金是由$6.33賣掉的MQ而來(兩年虧65%,幸好淨資產佔比低)。我對MQ的前景有點不確定,它雖然增長快,但營利增長太少,主要是大客戶(Square)的議價能力高,生意越大,要價越低。轉去MPW的資金也有一部份是賣掉SmartRent (SMRT),因為給個short report信服了,我不肯定smartrent保安上是不是有問題,所以先賣了保本平手離場。

再加了一間London上市的南非電訊塔公司,抄high yield landlord Jussi的功課(source)。可以說,這是一間近乎10分的hidden gem,就是差沒有股息派而已。

另外新建的倉位有LAMR, HR, CCI, AHH, BEPC, HASI, MAIN。

港股方面,如之前領展$52以下都值得買一文所說,領展823估值吸引,所以也開始入貨。

我也大量買入了穩陣又賤價的長和、長實。李嘉誠是我偶像,所以我放心買,還$320清倉騰訊來買。騰訊始終有一點政策風險,而相對長和風險低很多,短中期的回報估計差不多(長期的話長和應該會輸,因為始終沒有互聯網的scale),所以換碼。騰訊虧了40%,因為佔組合NAV 20%以上,相當痛。

賣出方面,除了上述的MQ,也有$15.3的PLTR,年半賺10%,佔我的NAV 5%,還可以。$20左右清倉STWD,不夠一年賺20%,佔我的NAV 5%左右。VNO preferred也全清,半年不夠賺21%,佔我的NAV 6%左右。還有賣出KREF preferred賺15%左右,$35平手賣出STAG,$97賣BX賺16%,都佔NAV比較少。

IV. 2023年第三季的個股持倉短評

加減符號代表今個季度加了或是減了倉。

9988/BABA (Alibaba)

強勁護城河,而護城河因為不斷投資其他公司而加強。隨著中國online shopping的繼續增長,可以長期持有,股票屬於一般風險,高回報。(最新估值)

中國政府對阿里積極地監管,影響了業務的發展。簡單來說,阿里涉足太廣,被迫拆骨和拆牆。即使如此,靠電商、實體零售、本地服務、阿里雲、AI等科研(如晶片),阿里仍然是一間好公司。

BRK

沒甚麼好介紹的巴郡,超低風險,不過預計回報只是一般,因為巴菲特近來做的投資都不是執便宜貨的例子,保險業的競爭也有點大。

平均成本大概$285。

6098(碧桂園服務) (+)

季初$17.66開始買,因為覺得公司是輕資產,身為國內龍頭住宅物業管理公司,憑着母公司碧桂園供給物業來管理,躺着賺錢的公司。雖然母公司碧桂園有難,最多是沒有新的物業給碧服,碧服靠存量也夠每年每股$1.6(2022上半年碧服排第一),股價低賤,在七月時還有一點回購。

今季李長江辭任CEO,楊惠妍捐20%股票去慈善機構,我本來想放棄,但看到穆迪將碧桂園服務未來兩年收入增長預期下調至6%,覺得既然穆迪仍然認為公司有增長,那P/E低於5的股票實在是只有傻子才賣,所以堅持守着股票,還加了丁點倉。成本每股$14.72。

823(領展) (+)

分析在領展$52以下都值得買 。

今季$42.15開始入貨,之後溝了一點,成本$40.72。

1(長和、長江和記實業) (+)

李嘉誠一向是我偶像,穩打穩扎,夠膽說自己賺的錢都光明正大,老婆過世後沒有再娶(巴菲特也做不到),而且對股東不錯(最後一次股東大會)。長和是李嘉誠地產以外的資產,絕大部份收入來源在中國以外,而且都是些穩定的行業如港口、能源、公用基建、電訊、零售(屈臣氐)等等,所以現在的賤價我認為是受港股大市影響。

以$47的股價計:

今季$47開始建倉,之後一直溝,還把騰訊轉過來溝,溝到平均價$42.24。

1113(長實、長江實業) (+)

李嘉誠一向是我偶像,穩打穩扎,夠膽說自己賺的錢都光明正大,老婆過世後沒有再娶(巴菲特也做不到),而且對股東不錯(最後一次股東大會)。長江集團不能說業績很好,但每年一直都盈利,有股息有回購,又一直保持低負債,

2023年第二季以$47.55買入,第三季再以$42和以下加倉,平均成本$43.68。

DLO (+)

dLocal在payments複雜的南美州繼續大展拳腳。買入DLO和paypal的思維一樣,抗通脹,也乘着全球大家越來越倚賴電子付款的勢頭。

2021第四季營收增長120%,到76.3 million,雖然高,但2022年增長會放緩到100%以下,甚至80%以下。

2021年EPS $0.25,P/E高,但增長也高,算是高風險高回報股。

今季加了倉,現在平均成本大概$23.64。

UPST (+)

用人工智能幫中、小銀行做loan underwriting,標榜可以給銀行放貸給更多客戶,而風險不會增加。成功與否要用時間去証明,但現在確實是找到越來越多的合作銀行。

今季加倉UPST,平均成本大概$45.22。

CRWD

Crowdstrike在雲服務保安中算是龍頭,在幾單美國駭客事件中也可以看到它在調查上的角式。市值$50 billion,2022年營收預計$2.15 billion,雖然增長有50%,但不知增長可不可以保持,只適合輕倉,是只高風險高回報股。

平均成本大概$110。

VIRT

Virtu financial, 一間market maker,即是股票市場很多人說的"庄家"。主要(80% revenue)是靠day trade賺bid/ask的spread,另一部份(20% revenue)是execution service。詳細分析

護城河很小,只有靠一些政府regulations製造出來的oligopoly market (VIRT是NYSE三間准許的market maker之一,其餘兩間是Citadel和GTS)。做day trade風險大,可能因為一兩個失誤爆倉,所以買VIRT就要對團隊有信心,很難靠財報看成敗。Virtu的track record算是不錯的,在2014年的ipo時說五年1278 days中只有一天輸錢,輸了七位數。當年公司每日賺錢平均一百萬左右,現在是七百萬到一千萬左右。當年沒有execution service這部份,現在有了可以減輕公司的風險,這部份每日賺一兩百萬。

VIRT是輕資產公司,return on capital輕鬆30%,有股息(長期quarterly $0.24)有回購有減債。

平均成本大概$25.36。

OWL

Blue Owl Capital的一間資產管理公司,主要是房地產,像黑石Blackstone,就是它的子公司收購了Store Capital。公司收入主要是資產管理費用。2021年上市,會買STOR就說明管理層眼光好。2023年預計EPS $0.66,股息$0.52,未來幾年earnings可以每年增加15-20%,現價$11-$12相當化算。

平均成本$10.8。

BXMT

本來想以EPRT代替STOR作為anchor holding來賺股息,但我認為美國聯儲在維持高息的定位上不會動搖,美國房地產的cap rate會跟上,而租金不會上升太多,NAV走低無可避免,所以決定轉入收入跟息口有正correlation的Blackstone Mortgage Trust (BXMT)。BXMT是黑石(Blackstone)旗下的mortgage REIT,倚靠母公司銀行的關係借入favorable的貸(e.g. no mark-to-market, 跟資產duration一樣, currency-rate hedged, etc),再買入房地產的債。房地產大多是class A,所以在價格上比較硬朗。BXMT股息$2.48,EPS比股息高5-10%,現價比$26的帳面值有折讓。

今季尾覺得美國中小銀行危機對BXMT是利好,自己手動買了點,還有大量被put assign加爆機,平均成本拉到大概$19.2。

KMI

之前一些能源公司因新冠減少了capex,加上西方國家擁抱不穩定的新能源,以致靠傳統能源供應不夠應付新冠後經濟回復的能源需求。KMI是投資美國能源的一只安全性高的股票,因為pipelines生意有如toll road,對能源價格沒有直接關係,而能源的用量浮動不大,且傾向上升。

近來能源價格下降,股價跟着降,給put以$17 assign 了,算了買回之前賣出的股票,成本大概$17。

RICK

RCI Hospitality Holdings (RICK)是一間主要業務是經營脫衣舞館的公司,作為這些產業的經營者有一定的護城河。因為行業不集中,靠吃掉同行每年輕鬆10-20%增長。公司現金流充足, $80買入時P/E = 80/5.44 = 14.7,不貴。

平均成本$80。

LADR

Ladder Capital Corp (LADR)是一間mreit。underwrite房產貸款,有投資房產securities和持有一些物業收租。Book value保護做得比較好,就是covid時在自己的借貸上給margin call了,現在學了乖,比之前更保守。$0.92 年息,$8.8時就是10.45% yield,P/DEPS ($1.12) = 7.9, P/B (undepreciated book value $13.66) = 8.8/13.66 = 64.4%,估值吸引。

平均成本$8.8。

BAM

Brookfield Asset Management是知名的alternative management公司,專幫客戶投資大型商業房地產和基建,口碑在業界數一數二大,還有Howard Marks的Oaktree。2023年EPS $1.46. P/E = 21.41,每年增長~15%,價格不算太貴。

平均成本$31.26。

BN

Brookfield Corporation (BN)是Brookfield Asset Management(BAM)的母公司,除持有BAM外,還持有大量房地產和基建,跟客戶利益比其他同行更一致。現價嚴重低估40%或以上。

平均成本$29.15。

APO

有保險業務的alternative management公司,知名度高,專買distress的資產。2023 EPS $6.61. P/E = 12左右,不貴。

平均成本$57.83。

ARE

雖然被歸類為Office REIT, 但實際都是Life Science buildings,即生物實驗室,受work from home的影響較少。租客大多是出名的制藥公司如Bristol-Myers Squibb, Moderna, Eli Lilly, Pfizer等等。Life Science buildings通常都cluster在附近,人才集中一起,有少少矽谷的意味。公司債務Net debt and preferred stock to Adjusted EBITDA of 5.3x,Total debt and preferred stock to gross assets of 28%,非常低,而且96%以上都是fixed rate,未來幾年債息會因加息而增加,但會加得很慢。Dividend payout ratio低於60%,每年的FFO應該可以增加6%左右。

今季Land & Buildings 公開shorts ARE (presentation), CEO Jonathan Litt 上了CNBC (video)

有兩篇文章持不同看法,Alexandria Real Estate: Debunking The 'Litt Piece' and Jonathan Litt Is Shorting Alexandria Real Estate: Our Response,,我傾向同意這兩篇的bullish看法,2023年預計FFO $8.95,以$114價計P/FFO = 12.7非常便宜。

CIM Preferred Stocks (+)

Chimera Investment Corp是一間主要投資住屋房地產貸款證劵化後的subordinated notes (第二債主)、agency和non-agency房地產貸款的mortgage REIT。受 Preferred Stock Of Chimera Offers An Attractive 10.0% Dividend Yield提醒而買入。Chimera資產在信用違約上沒甚麼問題,但它在duration match上做得比較差,資產的回報較低,借的短期債因聯儲加息而升高,所以利息差(spread)由2022年第一季的3.7%跌到2023年第一季的1.4%,這一年聯儲還會加兩次息,但公司有做一些息口對沖,所以今年息差應可以保持1%以上。

公司的book value、收入、股息,多年來一直向下,所以只有買它的優先股才較穩一點。

CIM-B年利息$2 (8% at par),2024年3月開始變成5.791% + the 3-month LIBOR rate,即在聯儲減息前升到10.8% (at par)不成問題。

CIM-C年利息$1.9375 (7.75% at par),2025年9月開始變成4.743% + the 3-month LIBOR rate,即在聯儲減息前升到9.8% (at par)不成問題。

CIM-D年利息$2 (8% at par),2024年3月開始變成5.442% + the 3-month LIBOR rate,即在聯儲減息前升到10.5% (at par)不成問題。

以上的優先股在價錢(current effective yield)差不多下,B和D因floating rate較好而較吸引。在2024年公司有機會要call。所以在折讓下買入,到時公司把優先股以par價($25)call回,投資者可以賺息賺價。可以參考文章Chimera Investment Corporation Preferreds: Looking Back A Year To See Profit A Year Forward

大概10% dividend yield的成本,預計2024年3月dividend yield 13.5%以上。

MFA Preferred Stocks (+)

MFA Financial是投資住屋房地產single-family house貸款的mortgage REIT,受9% Yield Could Reach 15一文的啓發而買。MFA的投資的房貸都是有相當的違約風險,因為它們不合乎一般高評級,低還款收入比等條件,而換來的是更高的利息,例如2022第四季買入的貸款利息高達9%。公司在2020時失手,自身的貸款被margin call,學乖了後現在67%以上的借貸都不會因mark-to-market而被call。買它的優先股就更穩了。

MFA-C年利息$1.62 (6.48% at par),2025年3月開始變成5.345% + the 3-month LIBOR rate,即在聯儲減息前升到10.5% (at par)不成問題,公司有機會要call。所以在折讓下買入,到時公司把優先股以par價($25)call回,投資者可以賺息賺價。

今季加倉後成本$18.36,dividend yield 8.8%,預計2025年3月dividend yield 14.4%。

ABR Preferred Stocks

Arbor Realty Trust是一間主要投資公寓樓和single-family rental房貸、底層房貸(即是第二債主)、優先股的mortgage reit。受Arbor Realty Trust: The Power Of Information Asymmetry啓發而買。雖然投資的產品比較高險,但換來的高回報讓公司在過去三年都增加了book value,增加派息,在mortgage REITs中比較罕見,加上它自身70%以上的債沒有mark-to-market或麻煩的covenants,買它的優先股就更穩了。

ABR-F年利息$1.56 (6.24% at par),2026年10月開始變成5.442% + the 3-month SOFR rate,即在聯儲減息前升到10.5% (at par)不成問題,公司有機會要call。所以在折讓下買入,到時公司把優先股以par價($25)call回,投資者可以賺息賺價。

今季以成本$18買入,dividend yield 8.6%,預計2026年10月dividend yield 14.5%。

WPC (+)

較同類便宜的triple-net lease REITs, 多年歷史,但近幾年因業務整理和債務的息口增加,股息增長只有1-2%,相信在Fed rate不再增加後增長去回以往的~5%。再加5-6% dividend yield,估值不錯。

今季在平均價$62加倉,可惜在季尾時因以分拆公司的手法去拋售賤價的辦公室,股價插水,悶股也要浮虧10%。

NNN (+)

多年歷史,租客行業非常分散且都具有高抗e-commerce抗經濟衰退的triple-net lease REIT。偏好便利店、服務業、快餐,和一些零售店。近幾一年因債務的息口增加,股息增長只有3%左右,相信在Fed rate不再增加後增長去回以往的~4-5%。再加6% dividend yield,估值還可以,重點是安全。

今季在均價$38買入,股息5.8%。

MPW (+)

Medical Properties Trust是一間醫院和診所triple-net lease REIT,主要對醫院提供sales and leaseback服務。醫院在地方上有一定護城河,但先幾年covid-19擾亂了病人一般診症和手術,程序上多了成本,加上醫生護士護理薪金增加,經營者經營困難,而它們高槓杆對財務也有一定壓力。因此,MPW幾個大租客有現金流問題,需要MPW在租金上妥協,包括減少租金和延長交租時間。另一方面MPW本身也是高槓杆,在高息環境下對財務也有一定壓力。

買入MPW是看中它的低估值。帳面上每股NAV是$14.87(source)。這是MPW成本價,so far MPW賣出資產時都不用減值,所以這個NAV可信度不高,但如果不信,把資產減值20%後,每股NAV仍有$8.50。債務方面,到2025才有大債務要refinance,到時利息相信已經降低,對MPW的AFFO影響大大減少。

再說AFFO,2024最少$1.4,每年股息$0.60,所以$7的股價也非常吸引。

今季$6.48成本買入,第四季將會以$6接多一倍貨。

HTWS (+)

London上市的南非電訊塔公司,抄high yield landlord Jussi的功課(source)。不是REIT (REIT的例子有AMT和CCI),因為投資一座南非電訊塔有第一個租客已經有10% yield,第二個租客就有20%(一座塔最多放3-4間公司的通訊設備),回報非常肥美。加上每年加租3-5%,公司輕易有雙位數return on equity,所以高增長。公司debt/ebitda = 4.1x,比美國的同類公司低。可以說,這是一間近乎10分的hidden gem,就是差沒有股息派而已。

LAMR (+)

廣告牌REIT,很少擁有真正的房地產,大多是租地來放廣告牌收租。每年增長7%左右,每年股息$5。5%股息率時估值吸引。可以參考文章Lamar Advertising: Secular Growth At A Cyclical Multiple

今季$92平均成本價入貨。

HR (+)

診所REIT。歷史上增長比較難看,但未來和HCA合拼後增長有望每年5%以上,每年股息$1.24,所以P/FFO ~ 10和股息7%時非常吸引。可以參考文章TRADE ALERT - Retirement Portfolio July 2023 (New HR Investment Thesis)

今季$17.5平均成本價入貨。

CCI (+)

電訊塔REIT,因t-mobile和Spring的合拚引致短期到2025年增長比較差,加上債息高企,令增長變負。預計2025年後會回復增長到7-8%。每年股息$6.26。6%以上股息估值相當吸引。可以參考文章TRADE ALERT - Retirement Portfolio July 2023 (CCI Investment Update)

今季$103平均成本價入貨。

AHH (+)

一間mixed-use REIT,專門建造和管理以公寓、辦公室和零售商場組成的小區,大多是甲級物業。每年增長5%左右,一年股息$0.78。因持有辦公室和高債務被市場遺棄。我認為它在6-7%股息時估值開始吸引。可以參考文章5% Yield And 30% Upside From Armada Hoffler, Roundtables With 10+ REIT Management Teams - REITweek Conference (1/2), Armada Hoffler: Embedded Growth At Far Too Cheap Of A Price, Armada Hoffler’s Town Center Developments Are Repeatable Value Creation

今季$11.72平均成本價入貨。

BEPC (+)

Brookfield旗下的新能源BDC,增長7%以上,年息$1.35,股息率4-5%時估值吸引。

今季$27平均成本價入貨。

MAIN (+)

為中小企業提供融資的BDC。它特別的地方是不只提供債,也會入股中小企業,所以公司增長比同業可觀,加上公司是internally managed,又為他人提供資產管理服務賺錢,業績算是BDC行業的一哥。每年增長最少5%,一年股息$2.88,又間中派特別息,我認為6%股息以上估值已相當不錯。 可以參考文章Main Street Capital: Who Else Likes Monthly Mailbox Money?

今季$41.65平均成本價入貨。

HASI (+)

新能源REIT,2024年開始轉做c-corp,公司說派息政策不變,只是會可以讓公司投資更多不同類型關於能源的項目,REIT不方便做。每年增長5%以上,一年股息$1.58,今季無端端因一些不利新能源項目的消息傳出(主要是說高息時新能源項目不賺錢)而股價跌。我看到insiders一直趁低吸納,所以公司基本面應該沒問題。股息6%以上時估值相當吸引。

今季$21平均成本價入貨。